Financiero

Crece la competencia entre cuentas de ahorro que por fin pagan intereses

El lanzamiento más reciente es el de Nu, entidad que ya tiene el aval para operar como compañía de financiamiento comercial.

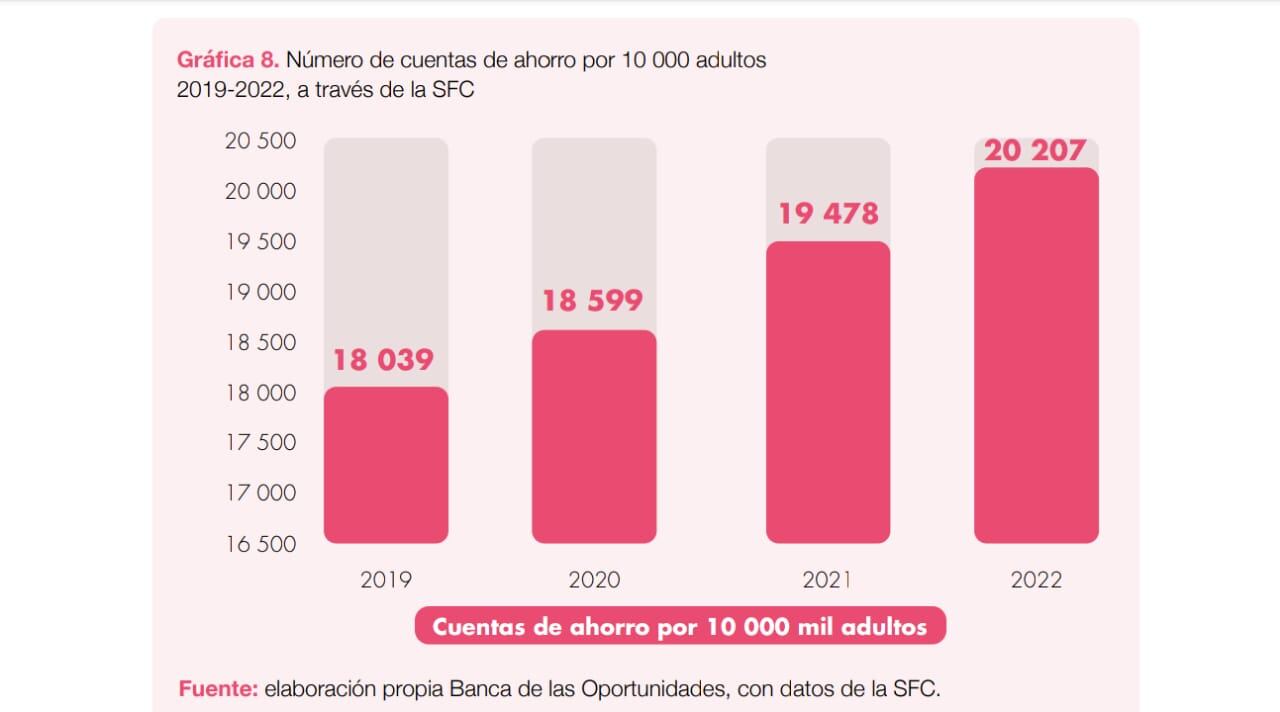

Las cuentas de ahorro han venido creciendo en el país, dado que se convirtieron en un medio de pago cada vez más usado, así como por la facilidad para abrirlas a través de medios digitales. No obstante, cada vez honran menos su nombre, pues poco se usan para ahorrar.

Ante esta realidad y, como una estrategia para ganar mercado, algunas entidades han creado nuevas opciones de cuentas de ahorro que buscan que las personas guarden su dinero y realmente obtengan rendimientos. Entre ellas sobresalen las digitales como Lulo Bank, Pibank, Rappipay y Ualá, que actualmente pagan intereses de 10 % efectivo anual a los ahorradores, así como transferencias gratuitas a otras entidades o prometen no tener comisiones ni costos ocultos.

Ese 10 % no es para nada despreciable, teniendo en cuenta que las estadísticas del Banco de la República indican que, en la última semana de 2023, las entidades financieras del país en promedio pagaban rentabilidades de 5,96 % por los depósitos de ahorro ordinarios activos.

La más reciente adición a ese grupo de cuentas de ahorro que pagan altos rendimientos (en años anteriores las cuentas no entregaban ni 1 % de interés anual a los ahorradores) es la de Nu, el neobanco creado en Brasil por el colombiano David Vélez. En ese país llevan 10 años y tienen como clientes a 51 % de los adultos.

Lo más leído

Acá llegaron hace dos años con tarjetas de crédito, con las cuales ya tienen 800.000 clientes, y se preparan para lanzar su cuenta de ahorros, aprovechando que ya recibieron la licencia para operar como compañía de financiamiento comercial y empezaron a ser vigilados por la Superfinanciera.

Marcela Torres, gerente general de Nu Colombia, explica que con su nueva cuenta de ahorros buscan brindar una experiencia de ahorro “sin precedentes”, teniendo en cuenta que, según un estudio realizado por la compañía a nivel local, los colombianos se lamentan de solo tener cuentas para gastos y no para ahorros. “Más del 50 % de los colombianos tiene alguna barrera para ahorrar con los productos existentes, ya sea porque perciben que los rendimientos son muy bajos o porque su dinero no crece por las cuotas de manejo y otros costos asociados”, asegura.

La oferta de Nu es pagar una rentabilidad inicial del 13 % efectivo anual, sin cobros ni comisiones ocultas, con opción de tener transferencias gratuitas e ilimitadas a cualquier entidad financiera del país y con la posibilidad de abrir bolsillos o ‘cajitas’, una funcionalidad que permite que las personas puedan organizar su dinero para lograr sus objetivos financieros. Tiene tarjeta débito digital y física, se puede inscribir como cuenta de nómina, pero tiene un costo de 6.800 por retiro en cajeros automáticos.

Para tener acceso a la cuenta de ahorros, abrieron una Lista de lanzamiento, en la que los interesados se pueden inscribir. Por ahora la tienen en pruebas y esperan que esté operacional a finales del primer semestre de 2024.

¿Tasas a la baja?

Además de la dura competencia que existe entre las entidades financieras por ganar clientes, otra motivación para las altas tasas de interés está en la elevada inflación que ha tenido el país. Para ponerle freno a la disparada del costo de vida, el Banco de la República ha subido sus tasas de interés, las cuales sirven como guía para las demás tasas de interés de la economía.

Esa subida del Emisor, que llevó sus tasas de interés a su nivel más alto del presente siglo, no solo encareció el crédito, sino que también ayudó a mejorar la remuneración del ahorro, lo cual se ha visto también en los rendimientos que pagan los Certificados de Depósito a Término (CDT).

Ahora que la inflación empezó a corregir al cerrar 2023 en 9,28 % la expectativa es que las tasas de interés también empiecen a bajar. Al cierre del año, el Banco de la República recortó sus tasas de 13,25% a 13% y la expectativa de los analistas es que al final de 2024 las deje en 8 %.

Esas reducciones probablemente lleven a que las entidades que hoy ofrecen los rendimientos más altos, también los tengan que ajustar a las nuevas condiciones del mercado.