NEGOCIOS

De Louis Vuitton a Tiffany: así es LMVH, el mayor conglomerado de marcas de lujo del mundo

La marca Louis Vuitton es sinónimo de lujo y recientemente sumó una joya (literal) a su imperio de firmas.

El conglomerado multinacional de artículos de lujo más grande del mundo acaba de comprar la joyería estadounidense Tiffany & Co por más de US$16.000 millones.

Se trata del mayor acuerdo de bienes de lujo hasta la fecha que le da al multimillonario propietario del grupo LVMH (por sus integrantes originales, Louis Vuitton Moët Hennessy), Bernard Arnault, una porción aún más grande en uno de los sectores de mayor crecimiento de la industria.

Arnault dijo este lunes que Tiffany tiene una "herencia incomparable" y se ajusta a sus otras marcas, aunque en los últimos años la firma de joyería se ha visto afectada por el menor gasto de los turistas y un fuerte dólar estadounidense.

Tiffany es una especie de institución de Nueva York y su tienda insignia está al lado de Trump Tower, del presidente estadounidense Donald Trump, en la 5ta. Avenida.

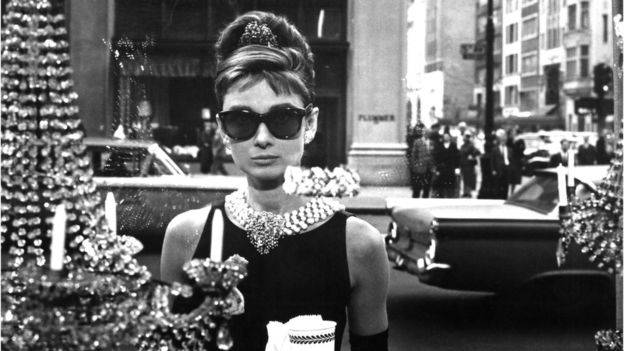

Foto:REUTERS

La firma, fundada en 1837, emplea a más de 14.000 personas y opera alrededor de 300 tiendas, y alcanzó fama mundial después de aparecer en la película de 1961 de Audrey Hepburn, "Desayuno en Tiffany" o "Desayuno con diamantes" (Breakfast at Tiffany‘s).

Pero ¿cuán poderoso es el flamante nuevo dueño de la famosa joyería?

El imperio del lujo

LVMH Moët Hennessy - Louis Vuitton, más conocido como LVMH, es un grupo multinacional francés especializado en productos de lujo.

Bernard Arnault, presidente ejecutivo de LVMH, es el tercer hombre más rico del mundo. Foto GUETTY

La compañía se formó en 1987 tras la fusión de dos gigantes: la marca de moda Louis Vuitton y Moët Hennessy, creada en 1971 al unirse la productora de champán Moët & Chandon con la de coñac Hennessy.

Tiene su sede en París y está dirigida por Bernard Arnault, el tercer hombre más rico del mundo de acuerdo al índice de multimillonarios de Bloomberg, con US$100.000 millones de fortuna.

En la lista de los más acaudalados se ubica detrás del credor de Microsoft, Bill Gates, y el fundador de Amazon, Jeff Bezos.

Lo más leído

La película "Desayuno en Tiffany‘s", protagonizada por Audrey Hepburn, hizo famosa a la marca de joyas. Foto GETTY IMAGES

La riqueza familiar de los Arnault provenía inicialmente de sus negocios en el sector de la construcción y los bienes raíces, hasta que en 1985 Bernard compró la casa de modas Christian Dior y tres años después se hizo con el control del conglomerado LVMH.

LVMH tiene 75 marcas, 156.000 empleados y una red de más de 4.590 tiendas. Además de Luis Vuitton, el grupo incluye marcas como Kenzo, Tag Heuer, Dom Pérignon, Moet & Chandon, entre otras.

Y con la compra de Tiffany por US$16.200 millones, su mayor adquisición, el gigante de lujo LVMH se convierte en un jugador poderoso en el mercado de las gemas finas.

Pero en la última década, LVMH salió de compras en múltiples sectores, desde vinos a perfumes, alcanzando más de 100 acuerdos comerciales desde 2010, según Refinitiv Data, un proveedor global de datos e infraestructura de mercados financieros.

Según la agencia Reuters, el grupo compró en 2019 la cadena de hoteles de lujo Belmond por US$3.200 millones.

En 2017 adquirió la marca de indumentaria Christian Dior por US$7.160 millones y en 2013 sumó a la marca italiana de ropa de cachemira de lujo Loro Piana por US$2.200 millones, por nombrar algunas.

FOTO BBC

La nueva joya

Conocida por su característica caja de color turquesa, Tiffany había rechazado la oferta inicial de LVMH realizado hace solo cinco semanas, argumentando que subestimó significativamente el valor a la compañía.

El acuerdo se cerró a US$135 por acción, en vez de los US$120 por acción de la oferta inicial, a un coste final de unos US$14.500 millones por la compañía.

"Estaremos orgullosos de tener a Tiffany junto a nuestras marcas icónicas y esperamos asegurarnos de que continúe prosperando en los siglos venideros", dijo Arnault tras la adquisición.

Por su parte, el presidente de la marca de joyería, Roger Farah, dijo que este acuerdo "proporciona un camino emocionante hacia adelante con un grupo que aprecia e invertirá en los activos únicos de Tiffany y su fuerte capital humano".

La operación se cerrará de forma definitiva a mediados de 2020, indicaron ambas partes en un comunicado conjunto.

FOTO: GETTY

La marca está asociada a los anillos de diamantes, pero ha perdido su atractivo en los últimos años, según Fiona Cincotta, analista de mercado de City Index.

Para la especialista esto se debe a que ha habido un "cambio de tiempos", le dijo al programa Today de la BBC.

"No se está manteniendo al día con los millennials, por lo que necesita un nuevo impulso y una nueva marca", opinó.

Y al parecer LVMH tiene experiencia en revitalizar negocios.

Cincotta citó a la joyería Bulgari, que cuando LVMH se hizo cargo de ella en 2011 tenía márgenes operativos del 8%. Ahora se han ampliado al 25%, con el doble de las ventas.

"Esto es algo que LVMH parece hacer muy bien. Esta es una verdadera historia de cambio", dijo la analista.

FOTO: GETTY

Análisis de Dominic O‘Connell, corresponsal de Negocios de la BBC

Pasar por la puerta de la tienda insignia de Tiffany & Co en la 5ta Avenida en Nueva York es como retroceder en el tiempo hasta la década de 1960.

No esperes encontrarte con Audrey Hepburn mirando con nostalgia una de las vitrinas de cristal, pero el ambiente de la tienda recuerda a la película "Desayuno en Tiffany" que ayudó a que la marca se conociera a nivel internacional.

Esa asociación es una ventaja —todos saben lo que hace Tiffany— pero también es una debilidad.

FOTO: GETTY

Los millennials no quieren comprar donde lo hicieron sus padres, y ese ha sido uno de los grandes retos de la compañía. Un desafío al que ya no se enfrentará sola.

LVMH está pagando un precio decente. US$135 por acción no está muy lejos de su máximo histórico, pero hay que tener en cuenta que las marcas de lujo son difíciles de valorar.

El personal de Tiffany espera que LVMH pueda repetir lo que hizo con Bulgari, convirtiendo una marca bastante anticuada en algo más vanguardista y duplicando las ventas en el proceso.

La banca de inversión, siempre ansiosa por alcanzar un acuerdo, también se pregunta si este movimiento de LVMH podría desencadenar una reorganización de su imperio en expansión.

Un acuerdo obvio —que muchas veces se promocionó, pero que nunca salió de la mesa de negociaciones— sería la venta de su participación mayoritaria en Moët-Hennessy a Diageo, el gigante de las bebidas que ya posee una tercera parte.

Diageo sería un comprador entusiasta, pero con los años LVMH se ha mostrado reacio a vender.